Правило 60/40 больше не действует: 3 варианта борьбы с инфляцией по Рубини

«Если инфляция и инфляционные ожидания продолжат расти, инвесторам придется пересмотреть свои портфельные стратегии, чтобы защитить себя от риска больших будущих потерь.

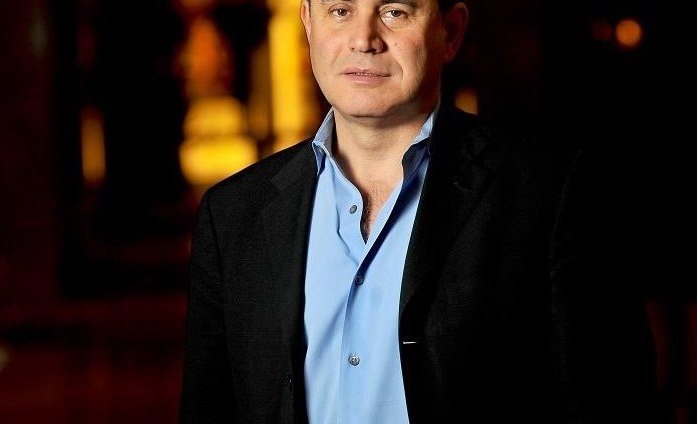

Так предупреждает экономист Нуриэль Рубини о ситуации, вызванной растущей инфляцией в США и во всем мире, которая заставляет инвесторов оценивать вероятные последствия как для «рискованных» активов (обычно акций), так и для «безопасных» активов (таких как казначейские облигации США).

«Традиционный совет по инвестированию заключается в распределении богатства в соответствии с правилом 60/40: 60% портфеля должно быть в акциях, приносящих большую прибыль, но более волатильных, а 40% — в облигациях, приносящих меньшую прибыль и менее волатильных. Причина в том, что цены на акции и облигации имеют тенденцию к отрицательной корреляции (когда одна растет, другая падает), поэтому такая комбинация сбалансирует риски и доходность портфеля», — объясняет Рубини в статье в Project Syndicate.

Как объясняет Рубини, в период «снижения риска», когда инвесторы настроены оптимистично, цены на акции и доходность облигаций растут, а цены на облигации падают, что приводит к рыночным потерям для облигаций; а в период снижения риска, когда инвесторы настроены пессимистично, цены и доходность следуют обратной схеме.

Аналогичным образом, когда экономика находится на подъеме, цены на акции и доходность облигаций, как правило, растут, а цены на облигации падают, в то время как в период рецессии происходит обратное.

«Когда инфляция растет, доходность облигаций становится отрицательной, потому что рост доходности, вызванный ростом инфляционных ожиданий, снижает их рыночную цену. Учтите, что любое повышение доходности долгосрочных облигаций на 100 базисных пунктов приводит к падению рыночной цены на 10 процентов, что является большой потерей», — указывает Рубини.

Из-за роста инфляции и инфляционных ожиданий доходность облигаций выросла, и общая доходность долгосрочных облигаций достигнет -5% в 2021 году, говорит почетный профессор экономики Школы бизнеса Стерна Нью-Йоркского университета.

«По мере роста инфляции корреляция между ценами на акции и облигации меняется с отрицательной на положительную. Более высокая инфляция приводит к потерям как в акциях, так и в облигациях, как это произошло в 1970-х годах. В 1982 году коэффициент цена-прибыль S&P 500 составлял 8, а сегодня он превышает 30», — отмечает Рубини.

Главный экономист Atlas Capital Team предупреждает, что «эта модель продлилась до 2022 года. Скромный рост доходности облигаций на 30 базисных пунктов вызвал коррекцию (когда общая рыночная капитализация падает не менее чем на 10%) в Nasdaq и почти коррекцию в S&P 500».

«Если инфляция продолжит оставаться выше, чем в последние десятилетия, портфель 60/40 приведет к огромным потерям. Задача инвесторов, таким образом, состоит в том, чтобы найти другой способ покрыть 40% своего портфеля, состоящего из облигаций», — отмечает этот эксперт.

По словам Рубини, существует как минимум 3 варианта хеджирования компонента фиксированного дохода в портфеле 60/40.

«Оптимальное сочетание краткосрочных облигаций, золота и недвижимости будет меняться со временем сложным образом в зависимости от макроэкономических, политических и рыночных условий. И да, некоторые аналитики утверждают, что нефть и энергоносители, наряду с некоторыми другими сырьевыми товарами, также могут быть хорошим средством хеджирования», — объясняет он.

Однако по этому последнему пункту эксперт напоминает, что «в 1970-х именно рост цен на нефть вызывал инфляцию, а не наоборот. А учитывая нынешнее стремление отказаться от нефти и ископаемого топлива, спрос в этих секторах вскоре может достичь пика».

«Хотя о правильном составе портфеля можно спорить, ясно одно: СФБ, пенсионные фонды, пожертвования, фонды, семейные офисы и люди, которые следуют правилу 60/40, должны начать думать о диверсификации своих активов, чтобы застраховаться от растущей инфляции». — заключает Рубини.